-4a8c3493aecb8_275x183.jpg) České banky poskytly v prvním pololetí o třetinu hypoték méně než před rokem. Kolik teď jejich zákazníci zaplatí za půjčku na byt v hodnotě čtyř milionů? On-line deník TÝDEN.CZ připravil srovnání šesti největších českých bank a jejich modelových nabídek při koupi bydlení.

České banky poskytly v prvním pololetí o třetinu hypoték méně než před rokem. Kolik teď jejich zákazníci zaplatí za půjčku na byt v hodnotě čtyř milionů? On-line deník TÝDEN.CZ připravil srovnání šesti největších českých bank a jejich modelových nabídek při koupi bydlení.

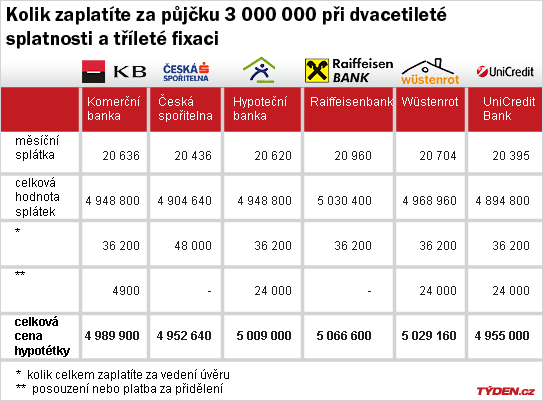

Vzorový byt 3+kk s terasou a sklepem se nachází v pražských Letňanech. Jeho výměra činí 70 metrů čtverečných, cena se pohybuje okolo čtyř milionů korun. Předpokládáme, že byt chce koupit pár s celkovým měsíčním příjmem 60 tisíc korun. Zákazníci se rozhodnou pro hypotéku v hodnotě tří milionů korun, z vlastních zdrojů zaplatí zbývající milion. Zvolí si dvacetileté splácení a fixaci úrokové sazby na tři roky.

V příkladu abstrahujeme od změn úrokové sazby a od snížení hodnoty nemovitosti. Dále jsme nezapočítali náklady na odhad ceny nemovitosti, které jsou individuální.

Po sečtení ceny úmoru, úroků a všech nezbytných poplatků vyjde nejlevněji hypotéka u České spořitelny. Nejdražší je půjčka u Raiffeisenbank.

Podmínky pro přidělení hypotéky

Při žádosti o udělení hypotéky hlaje hlavní roli příjem klienta. Banky vyžadují potvrzení o výši příjmu za poslední tři měsíce. Zájemce nesmí být ve zkušební, ani výpovědní lhůtě, jeho výdělek musí převyšovat stanovenou minimální částku. Tu je možné například u společností Wüstenrot a UniCredit zjistit při výpočtu hypotéky na on-line kalkulačce.

Žáda-li o hypotéku více osob, stanoví banka výši jejich minimálního společného příjmu. K dalším dokumentům, které klient při žádosti o hypotéku musí předložit, patří kupní smlouva, výpis z katastru nemovitostí nebo vyhotovený odhad nemovitosti.

ČTĚTE TAKÉ: Útlum hypoték pokračuje. Je jich o třetinu méně

Při posuzování žádosti hraje roli také hodnota zastavované nemovitosti, věk klienta, případně jeho zdravotní stav. Tyto faktory se však posuzují individuálně a jak připouští jednotlivé banky, nejsou tolik důležité jako samotný příjem.

Foto: Lucie Pařízková

-4a8c3493aecb8.jpg)